『退職金』と耳にすると、”会社を辞めるときにもらうものでしょ” と思いがちですが、そうでないケースもあります。

例えば、従業員が役員へ就任することで支給される退職金。

大企業は退職金制度がしっかりしているので見落とされることはありませんが、小規模企業はまだまだ退職金制度が整備されてないことが多いと思います。

労働人口不足が深刻化してきている今、退職金制度を改めて見直してみても良いかもしれません。

今回は その『役員就任時に支給される退職金』 について、受け取る側の「所得税」と、支払う側の「法人税」の取り扱いをまとめてみます。

※雇用される人を法的には”使用人”と言いますが、あまり世間には馴染まない言葉なので今回は”従業員”としています。

※事務所にて

そもそもその退職金は認められるのか

役員就任による退職金。

そんな退職していないのに支給される退職金ですが、結論から言いますと認めれています。

しかし、何でもかんでも認められる訳ではなく、しっかり法律などに従い支給されたものに限られます。

それを守らないと、受け取る人に対する退職所得の優遇税率の適用も受けられませんし、支払う会社の損金として認められなくなってしまいます。

今回のケースで言うと、所得税における退職所得は下記のような順で規定されています。

- 所得税法30→退職所得とは、を解説

- 所得税基本通達30-1→退職所得になる退職手当等の範囲を定める

- 所得税基本通達30-2→引き続き勤務する人でも退職手当等にするものを定める

興味のある方は下記HPもご参考として見てみてください。

所得税法のURL

所得税基本通達30-1,2のURL

受け取る人の所得税の取り扱いは?

税金の計算

従業員から役員になった人に対し、その従業員であった勤務期間について支払われる退職金は『退職所得』となります。

ただし退職給与規定がしっかり制定され、それに則り支払われものに限りますので、人を選んで支給したり、むやみに金額を増やしたり減らしたりすることは出来ません。

なお退職所得は、勤務先に「退職所得の受給に関する申告書」を提出すれば源泉徴収で課税関係が終了しますので、原則として確定申告をする必要はありません。

その際に住民税(10%)も合わせて徴収する必要があるので、忘れないようにしましょう。

また、退職金は給与所得と比べるとかなり負担する税金が減ります。

税金の計算は次のような流れですることになります。

- 退職金の額から退職所得控除額を差し引く

- ①に1/2を掛けて課税退職所得金額を算出する

- ②に所得税の税率を掛けて、控除額を差し引いた残りの金額が退職所得の税額となる

- ③の金額と、税額に2.1を掛けて計算した復興特別所得税額を合計した金額が、所得税及び復興特別所得税の源泉徴収税額となる

図にすると…

※国税庁HPより

退職所得控除額

退職所得控除額とは勤続年数によって一定の金額を退職金の額から差っ引くことが出来るものです。

2勤続年数が20年を越えると差っ引くことが出来る金額がグッと増えます。

図で見ると…

※国税庁HPより

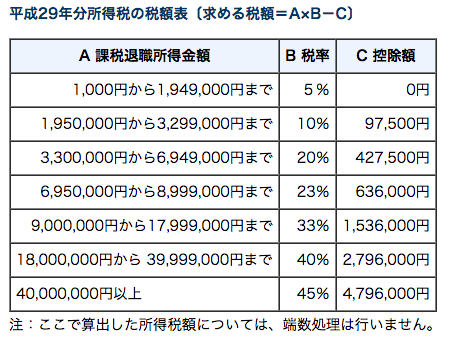

所得税の税率(退職所得)

退職所得に乗じる税率は所得の金額に応じて累進課税となっています。

所得税と同様、マックスは驚異の45%となります。

図で見ると…

※国税庁HPより

「退職所得の受給に関する申告書」

退職金の支給に際して、受け取る人が支払う会社に「退職所得の受給に関する申告書」を提出している場合のみ、上記のような流れで源泉徴収をして終了となります。(確定申告不要)

税務署に出す必要はありません。

この「退職所得の受給に関する申告書」を提出していない場合は一律で20.42%の税率で源泉徴収をされ、その後、本人に確定申告をする義務が生じます。

支給する会社はしっかりと本人にアナウンスをし、書類を提出してもらうようにしましょう。

支払う会社の法人税の取り扱いは?

法人税の退職金については、その退職金の額がどのタイミングで損金となるかが重要となってきます。

※「損金」とは日常あまり使いませんが、法人税において費用として認められるものと考えてください。

従業員の退職金の損金算入時期に関する規定は、法人税法上特段定めれていません。

法人税法の債務確定主義により以下のいずれかの日が属する事業年度の損金に算入されることになります。

- 退職日

- 退職金が支払われた日

- 就業規則に記載されている退職金の支払日

しかし今回のケースである役員就任に伴う退職金に関しましては、法人税基本通達9-2-36にて個別具体的に規定されているため、注意が必要です。

その通達によると、「支給をした日の属する事業年度の損金の額に算入する」と明記されております。

つまり、実際に支給した日の損金となるため、未払経理ではその日の損金として認められません。

退職日をまたいで支給した場合、その退職日の属する事業年度の損金とはならず翌事業年度の損金となってしまいます。

決算日近辺で退職金の支給を考えているようであれば、支給するまで目を光らせておきましょう。

表裏一致しないこともある

退職所得は、従業員から役員になった日に発生するものとされますが、支払った側の法人では実際に支給した日に損金に算入される。

今回の退職所得について、所得税基本通達と法人税基本通達の規定内容は必ずしも表裏一致しないところがあるので、実務に際しては注意する必要があります。

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

【編集後記】

先週末に行われたWILL BASEBALL CLUBのオープン戦にて今期の初投げをしてきました。

結果は全くでませんでしたが、フォームを改造したことにより肩への負担が大幅に減ったように感じています。

今回の登板で課題が新たに4つ見つかったので、今週末のオープン戦で適宜修正をしていきたいと思います。

先日新たに加わったメンバーの年齢は20歳… 若いな…

今年40歳を迎える私ですが、何とかもう一花咲かせられるよう、日々精進していこうと思います。

それにしても対戦相手のTABOOさんは強かった…

※江戸川広域運動公園より